Apresentação do estudo – COVID-19

Nossas boas-vindas à primeira edição do estudo sobre o impacto da COVID-19 nas operações comerciais brasileiras.

A grande motivação dessa análise é fornecer insights (especialmente quantitativos) à sua operação comercial de como o COVID impactou as empresas brasileiras, e também quais as ações as mesmas estão tomando para gerenciar a crise.

O estudo abrangeu 205 empresas respondentes, de 21 setores diferentes. Para classificá-las de acordo com o porte (tamanho em número de funcionários) usamos a classificação do Ibope, conforme abaixo:

- Micro e Pequenas Empresas: até 49 funcionários

- Médias Empresas: 50 a 99 funcionários

- Grandes Empresas: 100 ou mais funcionários

Todos os dados são atualizados e referentes a 2020.

O estudo é dividido em 3 seções principais:

- Parte I – Mapeamento do perfil dos respondentes

- Parte II – O impacto da COVID-19 nas operações comerciais

- Parte III – As ações e estratégias para gerenciamento da crise

Esperamos que as ideias discutidas e conclusões apresentadas ajudem sua empresa a tomar melhores decisões futuras.

Boa leitura!

Parte I – Mapeamento do perfil dos respondentes

A primeira estratificação dos dados refere-se ao cargo dos respondentes do estudo. Predominam gerentes de vendas com 30% dos respondentes.

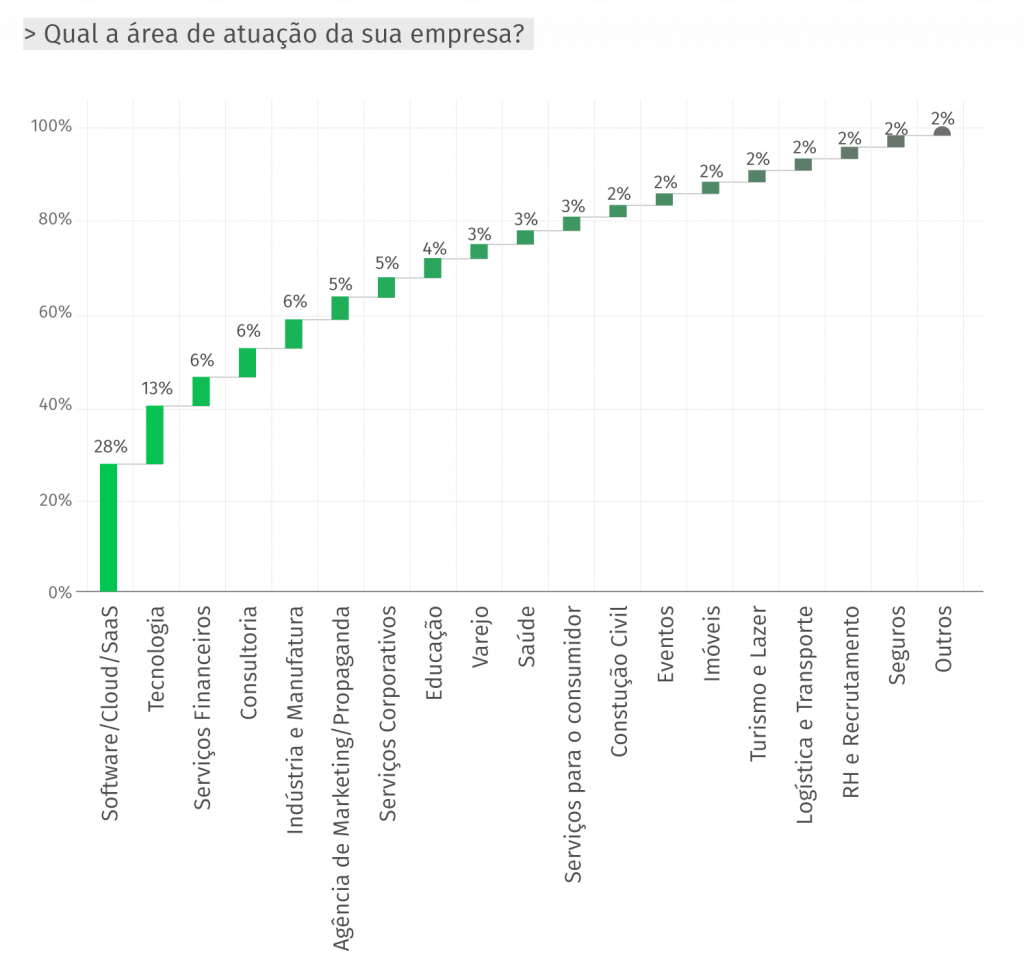

Os 3 setores mais predominantes na pesquisa são: Software / Cloud/SaaS, Tecnologia e Serviços Financeiros com 47% dos respondentes dentro desses setores de atuação.

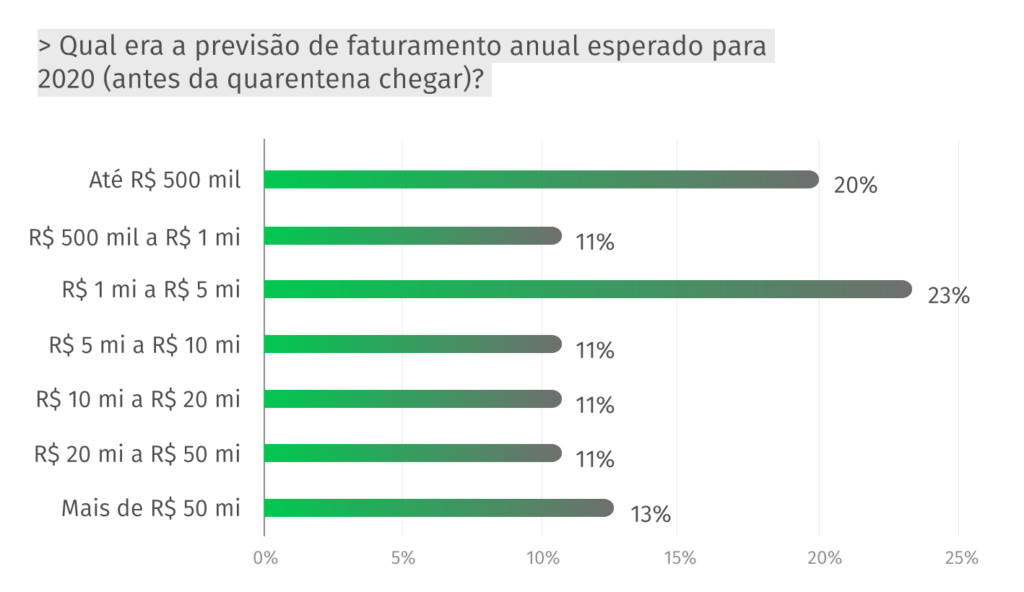

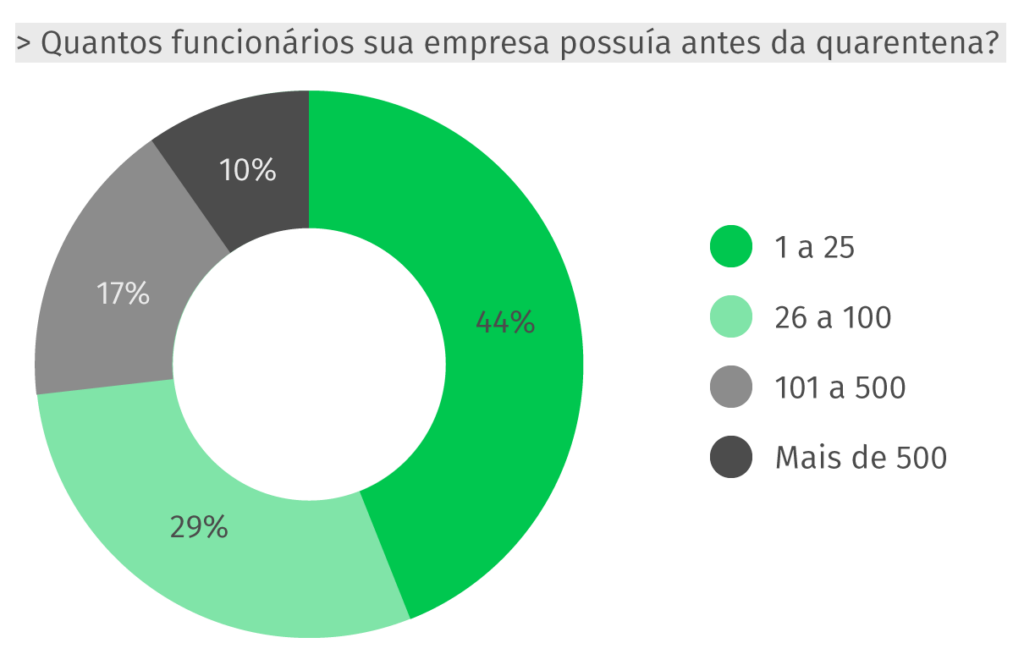

O porte das empresas respondentes é bem distribuído, tanto entre faixas de faturamento anual como em número de funcionários (tanto na empresa toda como no time comercial), como mostram os próximos 3 gráficos.

As faixas de faturamento (esperado para 2020) predominantes são “Até R$ 500 mil” e “De R$ 1 mi a R$ 5 mi” com 20 e 23% das respostas, respectivamente.

Predominam na pesquisa empresas com até 100 funcionários, somando 73% dos respondentes. A distribuição segue o gráfico abaixo.

São maioria entre os respondentes times comerciais de até 20 funcionários, em 79% dos respondentes, como mostrado a seguir.

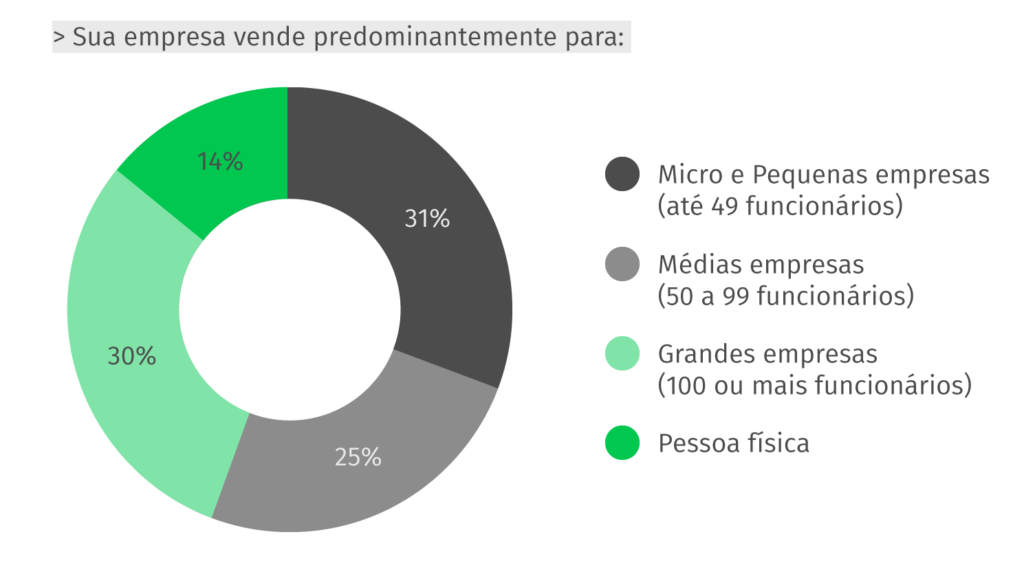

Quando questionadas sobre o tamanho (porte) dos seus clientes, as empresas respondentes situam-se homogeneamente, próximos dos 30% nas 3 primeiras faixas (pequenas, médias e grandes empresas).

Apenas 14% dos respondentes vendem para pessoa física (B2C).

A última pergunta para entender o perfil dos respondentes é a respeito da modalidade de vendas. Predominam as empresas que vendem de forma recorrente, em 72% dos casos.

Parte II – O impacto da COVID-19 nas operações comerciais

De maneira geral, o COVID-19 impactou a grande maioria das empresas negativamente, em 77% dos casos. Apenas 23% dos respondentes tiveram impacto positivo ou não foram afetados.

Para entender mais a fundo, cruzamos os dados de avaliação do impacto com o perfil das empresas, para identificar se há grupos que sofreram mais (ou menos) com os efeitos da COVID-19 no Brasil.

Quando cruzamos os dados a respeito do impacto com a modalidade de vendas das empresas respondentes, temos o seguinte gráfico:

As empresas que mais consideraram impactos negativos são as que vendem de forma transacional (vendas únicas, esporádicas), com 84%.

Isso representa 15% a mais que as empresas que vendem de forma recorrente. Entre estas, 73% das empresas consideraram impactos negativos.

Aprofundando a análise, questionamos as empresas que vendem de forma recorrente sobre qual o percentual de receita recorrente (mensal) e qual o % de clientes que saiu da base.

O resultado é: as empresas que vendem de forma recorrente perderam, em média, 23% da receita recorrente mensal e 15% dos clientes.

Embora não sejam métricas diretamente comparáveis, questionamos às empresas que vendem de forma Transacional (únicas, esporádicas) qual o % do faturamento mensal e o % de queda nas vendas.

O resultado é: as empresas que vendem de forma transacional perderam, em média, 49% do faturamento mensal e 49% do número de vendas.

A distribuição, por faixas, segue os próximos dois gráficos.

Novamente, embora não sejam métricas diretamente comparáveis, nota-se um impacto quantitativo mais severo nas empresas que vendem de forma transacional.

A próxima comparação é com os 7 setores mais frequentes na pesquisa. O setor que apresenta maior impacto é o da Indústria, com 100% dos respondentes considerando impactos negativos.

Entre os setores mais frequentes, o de Serviços Corporativos sofreu menos, com 40% dos respondentes avaliando os impactos como positivos ou nulos.

Separamos também essa avaliação de impacto entre o porte das empresas, em número de funcionários. Nas 3 primeiras faixas (1 a 25, 26 a 100 e 101 a 500 funcionários) temos 78%, 77% e 80% das empresas avaliando como negativos os impactos.

As maiores empresas (mais de 500 funcionários) foram as que menos relataram consequências negativas, com 65% dos casos.

Não foram encontradas tendências entre o porte dos clientes das empresas (pequenas, médias ou grandes empresas e pessoas físicas) e a avaliação dos impactos em negativos, positivos ou neutros.

Parte III – Ações e estratégias para gerenciamento da crise – COVID-19

Quando questionadas sobre como estão lidando com as consequências da COVID-19 e quais ações tiveram impacto no comercial, as empresas respondentes se comportaram conforme o gráfico abaixo.

As ações mais frequentes são: congelamento de contratações, descontos e suspensão de novos projetos, em 47, 43 e 41% dos casos respectivamente.

Antes de aprofundarmos a análise das ações em si, questionamos o horizonte de tempo em que essas ações foram consideradas.

A grande maioria das empresas respondentes tomou um horizonte de 6 meses ao escolher as ações acima.

Questionamos também se o plano não for efetivo dentro do horizonte, quais ações serão tomadas. E aqui, as respostas se comportaram de maneira diferente.

As ações mais frequentes serão mudanças no modelo de negócio e demissões, com 41 e 40% dos respondentes.

Seção Especial – Descontos a clientes e Redução na Meta

Dedicaremos o final deste estudo à duas ações particularmente importantes já tomadas pelas empresas, que são descontos a clientes e redução na meta do time comercial.

Iniciando com descontos, faz sentido separar os dados de acordo com o tipo de vendas praticado pelas empresas.

O primeiro dado é que 71% das empresas que vendem de forma recorrente aplicaram descontos, contra 59% das empresas que vendem de forma transacional. Isso representa um aumento de 20%.

Aprofundando a análise, quando comparamos as faixas de desconto vemos também que as empresas que vendem de forma recorrente foram mais agressivas e aplicaram mais descontos.

39% das empresas que vendem de forma recorrente aplicaram descontos acima de 25%. Entre as empresas que vendem de forma transacional esse número é 27%, conforme gráfico abaixo.

Para uma comparação mais direta, estabelecemos as médias de desconto concedidos pelas empresas, de acordo com a modalidade de vendas.

O desconto médio fornecido pelas empresas que vendem recorrentemente (26%) é 37% maior que o fornecido pelas empresas que vendem de forma transacional (19% em média).

Não encontramos relação significativa da quantidade de desconto aplicada com o porte dos clientes. As empresas que vendem para outras pequenas, médias e grandes empresas aplicaram descontos ao redor de 22 a 25%.

Porém, o segundo item desse estudo (redução na meta) tem relação com o porte do cliente. E é esse fato que vamos explorar nos próximos gráficos. E o primeiro dado separa o porte do cliente e o % de empresas que reduziram a meta do time comercial.

Há dois patamares distintos: o % de empresas que vendem para pessoas físicas ou micro e pequenos negócios e reduziram a meta do time de vendas é de 66% e 62% respectivamente.

Quando analisamos empresas que vendem para médias ou grandes clientes, o % dos respondentes que reduziu a meta cai para 47% e 52% respectivamente.

Para complementar a análise, exploramos as faixas de redução da meta de acordo com o porte dos clientes das empresas respondentes.

Quando analisamos as faixas de redução na meta percebe-se que quanto maior o porte do cliente, menores as reduções. O gráfico se comporta como mostrado abaixo.

Perceba que entre as empresas que vendem para pessoas físicas, 47% delas reduziram a meta em mais de 50%. Entre empresas que vendem para grandes clientes, apenas 12% estão nessa faixa de redução.

E novamente para uma comparação mais direta, traçamos a média da redução na meta do time comercial conforme o porte do cliente.

E em valores absolutos, a conclusão é a mesma do gráfico acima: quanto maior o porte do cliente menor é o percentual das empresas que adotaram redução na meta do time comercial.

Esperamos que este estudo possa embasar as decisões tomadas por sua empresa nos próximos meses, e que possa compara-la ao mercado nacional.

Deixe-nos saber nos comentários abaixo suas conclusões e impressões deste material. Nosso papel é ajudar sua empresa a passar por esse momento difícil.

Se desejar aprofundar o estudo e entender como as operações de Inside Sales estão performando no Brasil, recomendamos que acesse a nossa pesquisa Inside Sales Benchmark Brasil no banner abaixo.

Compare suas métricas de Inside Sales ao mercado: